一文看懂價(jià)格飆升的MLCC

來(lái)源:內(nèi)容來(lái)自「財(cái)新智庫(kù)」,謝謝。

被動(dòng)器件價(jià)格在去年的飛漲,已經(jīng)讓下游廠商覺(jué)得壓力山大,但這種趨勢(shì)似乎停不下來(lái)。日前,又有消息傳出,全球領(lǐng)先的被動(dòng)元器件供應(yīng)商國(guó)巨從4月1號(hào)起,將MLCC的價(jià)格再次上調(diào)40%到50%。我們來(lái)看一下這個(gè)小小的元器件為何讓人無(wú)可奈何,在講MLCC之前,我們先了解一下什么是被動(dòng)元件:

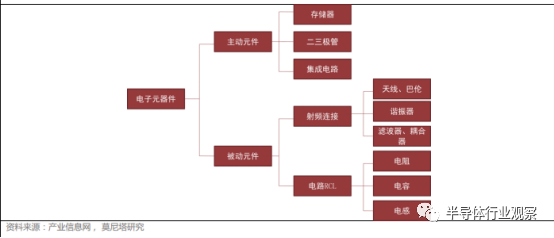

電子元器件按電信號(hào)特征可分為主動(dòng)元件與被動(dòng)元件。被動(dòng)元件又稱為無(wú)源器件,是指不影響信號(hào)基本特征,僅令訊號(hào)通過(guò)而未加以更改的電路元件。最常見的被動(dòng)元件有電阻、電容、電感、陶振、晶振、變壓器等。從工作特點(diǎn)來(lái)看,被動(dòng)元件內(nèi)部不需要電源驅(qū)動(dòng),其本身不消耗電能,只需輸入信號(hào)就可以做出放大、震蕩、計(jì)算等響應(yīng),無(wú)需外部激勵(lì)單元。

電子元器件細(xì)分情況

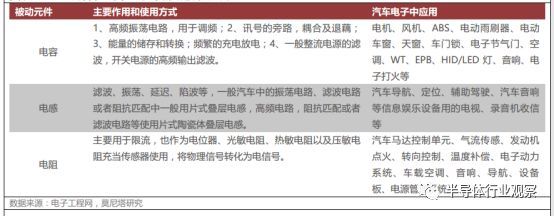

被動(dòng)元件主要分為RCL(電阻、電容、電感)以及射頻元器件兩大類,其中RCL約占被動(dòng)元件總產(chǎn)值的90%。在RCL中,電阻,電容,電感是三種主要的類型,電容的主要功能是旁路,去藕,濾波和儲(chǔ)能;電阻普遍用于分壓、分流,濾波和阻抗匹配;電感的主要用途是濾波,穩(wěn)流和抗電磁干擾。

RCL細(xì)分及主要廠商一覽

MLCC供應(yīng):

日系廠商是絕對(duì)主角

智能手機(jī)更新浪潮刺激被動(dòng)元件需求。 被動(dòng)元件是集成電路產(chǎn)業(yè)發(fā)展的基石。就市場(chǎng)規(guī)模而言,2016年被動(dòng)元件市場(chǎng)規(guī)模達(dá)242.2億美元,預(yù)計(jì)2021年將達(dá)到328.9億美元,復(fù)合年均增長(zhǎng)率6.29%。被動(dòng)元件的主要應(yīng)用領(lǐng)域有消費(fèi)電子、汽車電子、家電等,其中消費(fèi)電子占據(jù)行業(yè)70%以上應(yīng)用空間。在智能手機(jī)側(cè),多頻段增加了被動(dòng)元件的使用量;蘋果和三星的歷代旗艦手機(jī),其被動(dòng)元件的數(shù)量都超過(guò)1000顆。而支持較多頻段以及配備NFC模塊的高端智能旗艦手機(jī),往往配備更多數(shù)量的動(dòng)元件,擴(kuò)大了智能手機(jī)市場(chǎng)對(duì)被動(dòng)元件的需求量。

各電子產(chǎn)品被動(dòng)元件使用情況

與消費(fèi)電子產(chǎn)品不同的是,汽車電子具有更高的安全性要求,且細(xì)分市場(chǎng)更多,汽車電子的進(jìn)步倒逼被動(dòng)元件向高端化、精細(xì)化發(fā)展。汽車電子的高性能被動(dòng)元件已經(jīng)取得了快速發(fā)展,正逐步取代低端被動(dòng)元件。車用被動(dòng)元件必須能夠適應(yīng)高溫、強(qiáng)烈振動(dòng)、沖擊等惡劣環(huán)境,如電源電感會(huì)在運(yùn)行中發(fā)熱,需要嚴(yán)格控制溫度上限;汽車內(nèi)部高溫環(huán)境會(huì)降低一般Ni-Zn磁芯電感的飽和磁束密度,需要使用飽和磁束密度高且損耗小的Mn-Zn鐵氧體磁芯構(gòu)成的電感等。

RCL 元件在汽車電子中的功能和應(yīng)用

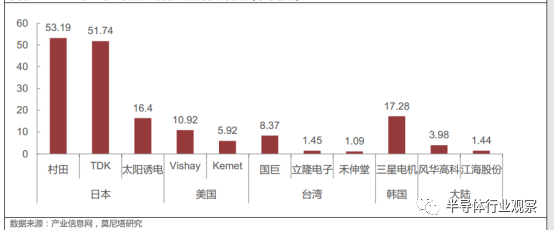

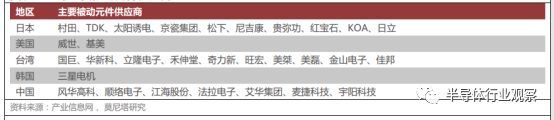

在供給側(cè),目前被動(dòng)元件市場(chǎng)格局是日系廠商占絕對(duì)主導(dǎo),僅村田和TDK兩家就占據(jù)全球接近50%的市場(chǎng)份額;臺(tái)灣被動(dòng)元件廠商超過(guò)55家,主要廠商包括華新科、國(guó)巨、美磊、旺宏等,全臺(tái)被動(dòng)元件產(chǎn)值全球第二。

2016 年全球主要供應(yīng)商被動(dòng)元件銷售額(億美元)

除了日系與臺(tái)系,美國(guó)、韓國(guó)占比接近,中國(guó)廠商借助國(guó)家政策支持和全球產(chǎn)能結(jié)構(gòu)型轉(zhuǎn)移,成長(zhǎng)迅速。目前日韓廠商正逐步退出中低端市場(chǎng),積極轉(zhuǎn)型汽車電子市場(chǎng),造成短期的中低端產(chǎn)品供給缺口。

全球主要被動(dòng)元件供應(yīng)商

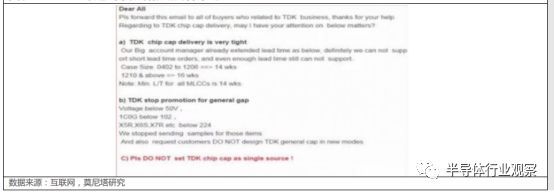

日系廠家在被動(dòng)元件產(chǎn)業(yè)中處于領(lǐng)先地位,這次以TDK為代表的日系退出被動(dòng)元件的中低端市場(chǎng)給整個(gè)行業(yè)帶來(lái)了巨大沖擊,一方面引發(fā)了供不應(yīng)求導(dǎo)致產(chǎn)品價(jià)格上漲;另一方面,日系廠家的退出更多的則是留給第二梯隊(duì)供應(yīng)商和國(guó)內(nèi)廠家的發(fā)展機(jī)遇和市場(chǎng)空白(尤其是中低端市場(chǎng)),產(chǎn)能短期青黃不接,供需缺口難以填平,行業(yè)迎來(lái)新一輪發(fā)展契機(jī)。

TDK 宣布退出中低端被動(dòng)元件市場(chǎng)

MLCC需求側(cè):

iPhone X和新能源汽車用量攀升

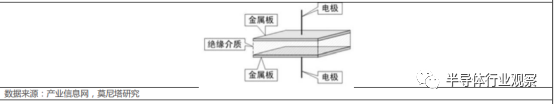

電容器的主要作用為電荷儲(chǔ)存、交流濾波或者旁路、切斷或阻止直流電壓、提供調(diào)諧及振蕩等,廣泛應(yīng)用于電路中的隔直通交、耦合、旁路、濾波、調(diào)諧回路、能量轉(zhuǎn)換、控制等方面。

電容器的基本結(jié)構(gòu)

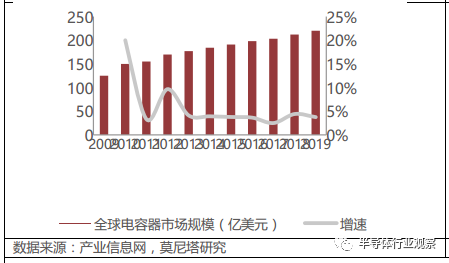

作為主要的電子元件之一,電容器市場(chǎng)規(guī)模約占整個(gè)電子元件市場(chǎng)規(guī)模的40%。隨著信息技術(shù)和電子設(shè)備的快速發(fā)展,需求呈現(xiàn)出整體上升態(tài)勢(shì),根據(jù)Prismark的數(shù)據(jù),2013年全球電容器市場(chǎng)規(guī)模達(dá)到180億美元,其中中國(guó)達(dá)到了773.5億元人民幣。

全球電容器的市場(chǎng)規(guī)模

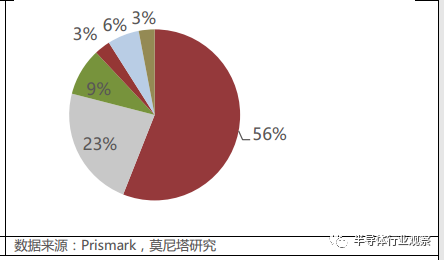

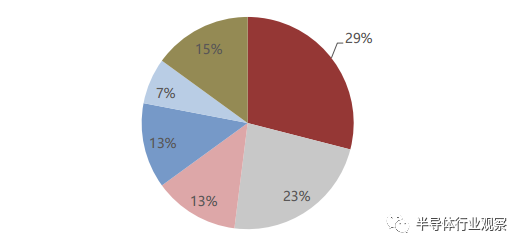

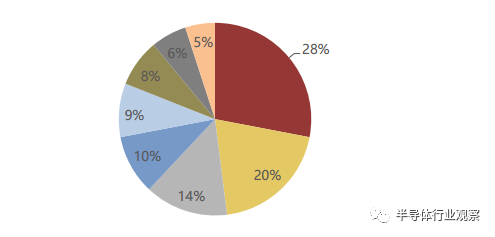

預(yù)計(jì)2019年全球?qū)⑦_(dá)到222億美元,其中中國(guó)1101億元人民幣。電容器根據(jù)不同電介質(zhì)可分為陶瓷電容器、 鋁電解電容器、鉭電解電容器、薄膜電容器等。其中陶瓷電容器的市場(chǎng)份額最高達(dá)56%。

國(guó)內(nèi)電容器市場(chǎng)需求結(jié)構(gòu)

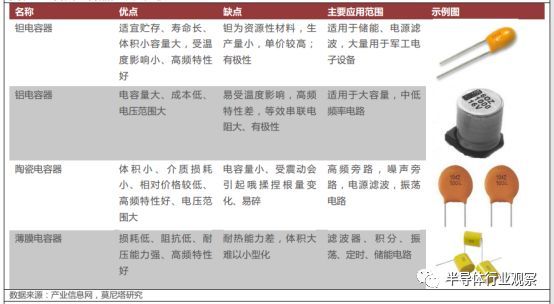

陶瓷電容器的優(yōu)勢(shì)在于體積小、高頻特性好,價(jià)格低等,主要用于高頻電路、噪聲旁路、振蕩電路等;鋁電解電容器的優(yōu)勢(shì)在于成本低、電容量大、電壓范圍廣等,適用于大容量、中低頻電路;鉭電解電容器的優(yōu)勢(shì)是壽命長(zhǎng)、適宜貯存、受溫度影響小,適用于儲(chǔ)能、低頻旁路、電源濾波等;薄膜電容器的優(yōu)勢(shì)是損耗低、阻抗低、耐壓能力強(qiáng)等,常見于濾波器、振蕩電路、儲(chǔ)能電路等。

各類電容器的優(yōu)缺點(diǎn)比較

陶瓷電容在壽命、體積、 ESR (Equivalent Series Resistance)、電壓范圍上都優(yōu)于傳統(tǒng)鋁電解電容。隨著大容量陶瓷電容的問(wèn)世,100uF以下的容量已經(jīng)實(shí)現(xiàn)了對(duì)傳統(tǒng)鋁電解電容代替,并有300uF以上的超大容量陶瓷電容逐步被開發(fā)出來(lái),預(yù)計(jì)可以在更大范圍內(nèi)被使用。

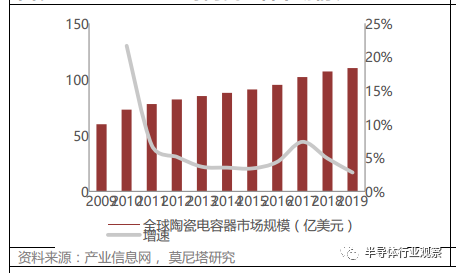

2009-19 全球陶瓷電容市場(chǎng)情況

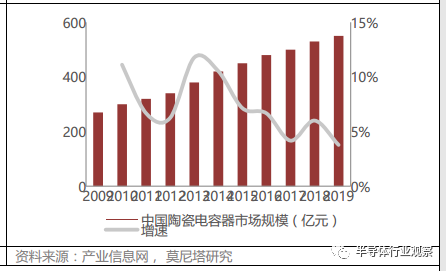

據(jù)產(chǎn)業(yè)信息網(wǎng)的數(shù)據(jù),2019年全球陶瓷電容器市場(chǎng)有望達(dá)114億美元,國(guó)內(nèi)市場(chǎng)有望達(dá)577億人民幣。

2009-19 中國(guó)陶瓷電容市場(chǎng)情況

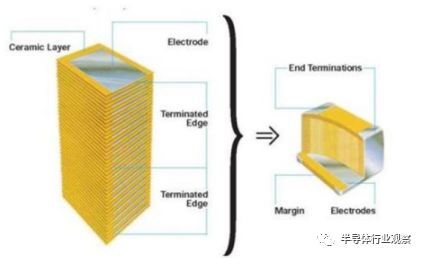

陶瓷電容器可以分為單層陶瓷電容器、 MLCC(片式多層陶瓷電容器)及引線式多層陶瓷電容器。 MLCC除了有“隔直通交”的電容通性特點(diǎn)外,還具有容量大,壽命長(zhǎng),可靠性高,低ESR,耐高溫高壓,體積小,電容量范圍寬,適合于表面安裝等特點(diǎn),在成本和性能上都占據(jù)相當(dāng)優(yōu)勢(shì)。

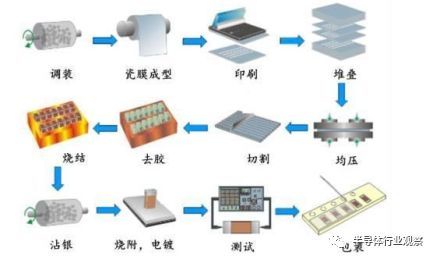

MLCC的加工流程圖

隨著MLCC可靠性和集成度的增加,它被廣泛應(yīng)用于包括各種軍用、民用電子整機(jī)中的振蕩、耦合、濾波、旁路電路中,應(yīng)用領(lǐng)域已經(jīng)拓展到筆記本電腦、手機(jī)、 LCD TV、機(jī)頂盒、數(shù)字家電、汽車電器、自動(dòng)控制儀表等行業(yè),其市場(chǎng)規(guī)模約占整個(gè)陶瓷電容器的93%。

MLCC的產(chǎn)品結(jié)構(gòu)

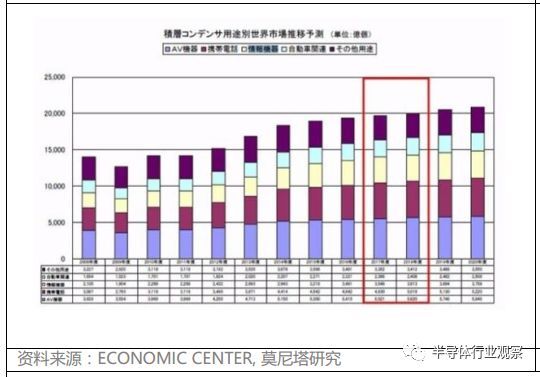

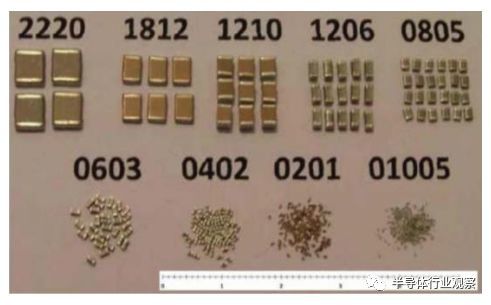

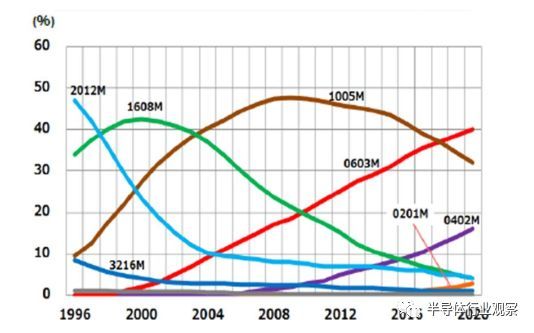

在電子信息產(chǎn)業(yè)日新月異、信息產(chǎn)品“輕薄短小”的發(fā)展趨勢(shì)下,MLCC也在向小型化方向發(fā)展,01005甚至008004等小型MLCC的比例逐漸增加。根據(jù)Japan Economic Center的數(shù)據(jù),從全球市場(chǎng)看,預(yù)計(jì)2020年MLCC需求將達(dá)到115億美元,產(chǎn)量需求將擴(kuò)大至48500億只。

MLCC全球需求量預(yù)測(cè)

批量化生產(chǎn)的MLCC容量一般在1pF到10μF之間,而鋁電容最高可達(dá)10mF以上。但隨著 MLCC 生產(chǎn)技術(shù)的進(jìn)步,市場(chǎng)上不斷出現(xiàn)高容量的MLCC產(chǎn)品,例如高容量的 BME-X5R、 BME-Y5V等,均可達(dá)到100μF以上的電容水平,在大容量市場(chǎng)也可部分替代鋁電解電容和片式鉭電容。未來(lái) MLCC 對(duì)其他類型電容產(chǎn)品的替代趨勢(shì)可能更加明顯。

各尺寸MLCC電容器

下游以智能手機(jī)為代表的電子產(chǎn)品升級(jí)換代以及汽車電子產(chǎn)業(yè)中MLCC小型化高容量化,形成了對(duì)其他類型電容器的替代效應(yīng)是MLCC需求增長(zhǎng)的兩大驅(qū)動(dòng)。從出貨量看,2016年消費(fèi)電子(音視頻、手機(jī)、 PC)占MLCC總量的70%,汽車電子占12%。

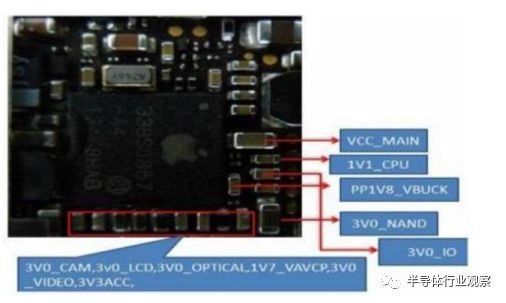

MLCC在蘋果手機(jī)主板上的應(yīng)用

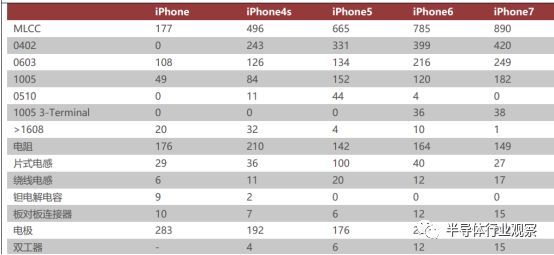

就單機(jī)使用 MLCC 數(shù)量而言,以筆記本電腦、 LCD/LED 電視及手機(jī)用量最大,單臺(tái)筆記本電腦 MLCC 量約為 400-800 只,單臺(tái)LCD/LED 電視用量約 500-800 只,單部4G手機(jī)的MLCC 量在300-400只不等。iPhone 6的MLCC用量為785顆,iPhone 7的用量為890顆。市場(chǎng)預(yù)計(jì)iPhone 8 的MLCC用量將比iPhone7 提升約10%,達(dá)到1000-1100顆,且多為小尺寸。

iPhone X問(wèn)世引發(fā)MLCC缺貨預(yù)期。 今年iPhone X的問(wèn)世引發(fā)智能手機(jī)行業(yè)的創(chuàng)新熱潮,擴(kuò)大了智能手機(jī)行業(yè)對(duì)MLCC的需求,需求旺盛造成下游市場(chǎng)的進(jìn)一步缺貨預(yù)期,下游各大智能手機(jī)廠商紛紛提前進(jìn)行備貨。

由于MLCC新增產(chǎn)能有限且日本廠商只針對(duì)汽車電子相關(guān)器件擴(kuò)充產(chǎn)能,造成了智能手機(jī)MLCC短期市場(chǎng)供不應(yīng)求,預(yù)計(jì)供需缺口將延續(xù)至年底。

歷代 iPhone 的被動(dòng)元件使用情況

另外,隨著通信標(biāo)準(zhǔn)的不斷提升,預(yù)計(jì)MLCC的單機(jī)用量將進(jìn)一步提升。 預(yù)計(jì)到2020年,適應(yīng)先進(jìn)LTE標(biāo)準(zhǔn)的手機(jī)普及率將接近50%。 先進(jìn)LTE標(biāo)準(zhǔn)的高端手機(jī)使用數(shù)量將達(dá)到550到900顆。目前,滿足LTE標(biāo)準(zhǔn)的中端手機(jī)所需的MLCC為300到500顆。

不同標(biāo)準(zhǔn)單機(jī) MLCC 使用數(shù)量

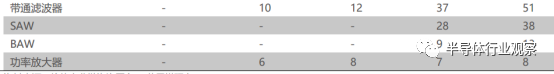

在汽車電子方面,市場(chǎng)仍維持高景氣度。智能化帶動(dòng)汽車電子需求強(qiáng)勁,由于車用被動(dòng)元件平均每臺(tái)高達(dá)5000顆,日系廠商TDK、太陽(yáng)誘電及村田等自去年開始逐漸停產(chǎn)大尺寸中高容X5R(X7R)MLCC,將產(chǎn)能轉(zhuǎn)向小尺寸、車規(guī)等高容MLCC,三大日商亦從去年下半年開始陸續(xù)釋單約10%。新能源汽車的趨勢(shì)將大大增加對(duì)大容量和其他高端MLCC的需求。根據(jù)能源經(jīng)濟(jì)學(xué)家的預(yù)測(cè),全球電動(dòng)汽車將繼續(xù)增長(zhǎng)。 2017年普及率1.2%,預(yù)計(jì)到2030年,全球電動(dòng)汽車銷量將占新車的15%至30%。

全球電動(dòng)汽車銷量(萬(wàn)輛)及滲透率

MLCC常用于動(dòng)力電機(jī),轉(zhuǎn)向電機(jī),怠速停止,再生制動(dòng)等部位。純電動(dòng)汽車所需的MLCC數(shù)量大約是傳統(tǒng)內(nèi)燃車的六倍。普通燃油車MLCC的平均用量為3000顆,混合動(dòng)力和插電式混合動(dòng)力車所需的數(shù)量約為12000顆,純電動(dòng)汽車所需的數(shù)量約為18000顆。

不同車型 MLCC 需求量估算

根據(jù)村田對(duì)不同類型汽車生產(chǎn)的預(yù)測(cè)數(shù)據(jù),我們可以預(yù)測(cè)到2024年全球?qū)LCC的需求量。到2024年,全球車用MLCC需求量將達(dá)到6100億顆。同比接近翻倍,年均符合率為6.9%。

全球車用MLCC需求預(yù)測(cè)

MLCC供給側(cè):

海外廠商產(chǎn)品升級(jí),中低端現(xiàn)缺口

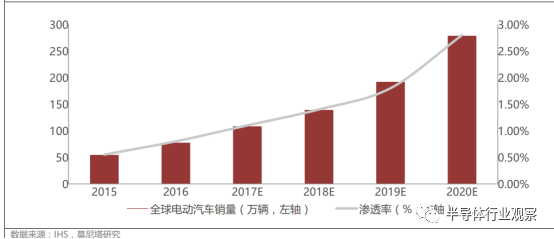

縱觀MLCC產(chǎn)業(yè)鏈,上游的原材料主要包括兩大類,一個(gè)是MLCC陶瓷粉,主要生產(chǎn)廠商在日本,韓國(guó)和臺(tái)灣,另一個(gè)是內(nèi)部和外部的電極金屬,主要廠商集中在國(guó)內(nèi)。中間制造的過(guò)程主要集中在日本、韓國(guó)、臺(tái)灣。下游市場(chǎng)主要受消費(fèi)電子、通訊需求和汽車電子推動(dòng),倒逼MLCC廠商進(jìn)行產(chǎn)品結(jié)構(gòu)升級(jí)。

MLCC整體產(chǎn)業(yè)鏈

MLCC產(chǎn)能高度集中。全球主要MLCC生產(chǎn)廠商有日本村田、京瓷、丸和、 TDK、美國(guó)基美、韓國(guó)三星機(jī)電、臺(tái)灣國(guó)巨、華新科、禾伸堂、信昌、中國(guó)大陸的宇陽(yáng)、風(fēng)華高科、三環(huán)、火炬電子。其中前五大廠商是村田、三星電機(jī)、國(guó)巨、太陽(yáng)和TDK合計(jì)占據(jù)總市場(chǎng)份額的85%,國(guó)內(nèi)MLCC產(chǎn)品尚且處于起步階段,具備成長(zhǎng)潛力。韓國(guó)廠商方面,三星電機(jī)2016年以來(lái)公司收縮產(chǎn)能重視產(chǎn)品質(zhì)量延長(zhǎng)交貨周期。日本廠商方面,2016年第一季度日本元器件大廠TDK宣布面向旗下大型一級(jí)代理商,發(fā)布了硬性取消部分未交訂單的通知,涵蓋約360多個(gè)產(chǎn)品型號(hào),涉及7億只代理商訂單。

全球MLCC市場(chǎng)份額

日韓MLCC巨頭向小型化、大容量轉(zhuǎn)移。 日韓廠商開始調(diào)整戰(zhàn)略,產(chǎn)能逐步轉(zhuǎn)向汽車電子、工業(yè)類小型化高容、高規(guī)產(chǎn)品以及RF組件。升級(jí)產(chǎn)品結(jié)構(gòu)同時(shí)逐步放棄中低端市場(chǎng),造成中低端被動(dòng)元件供給端的缺口。

村田、三星電機(jī) MLCC 產(chǎn)品應(yīng)用領(lǐng)域

在消費(fèi)電子市場(chǎng),日本和韓國(guó)等巨頭逐漸將其產(chǎn)能轉(zhuǎn)移到小型化的MLCC上,MLCC01005已經(jīng)在iPhone上使用廣泛,村田已經(jīng)在全球范圍內(nèi)生產(chǎn)了M800。

超小型 MLCC 將是市場(chǎng)主流

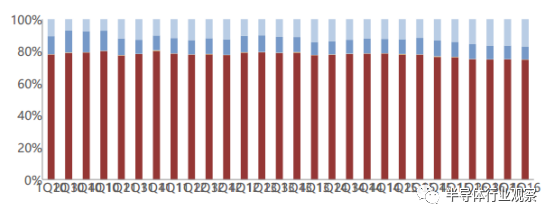

汽車MLCC(0402到2220)對(duì)MLCC的壽命(15-20年)和可靠性提出了更高的要求。此外,由于進(jìn)入汽車行業(yè)的門檻更高,致使利潤(rùn)更加豐厚。根據(jù)日本和韓國(guó)四大MLCC制造商(村田,太陽(yáng)誘電,TDK,三星)的產(chǎn)品分銷情況,向高價(jià)值產(chǎn)品轉(zhuǎn)移的趨勢(shì)變得更加明顯,從2010年的10%到2016年超過(guò)20%。國(guó)內(nèi)高端MLCC產(chǎn)品技術(shù)尚存在難點(diǎn),設(shè)備的加工精度仍然存在差距。日本MLCC廠商的同規(guī)格產(chǎn)品最高達(dá)到10μF容值以上,層數(shù)為800-1000層左右;國(guó)內(nèi)還普遍處于1μF、 200-300層左右的水平,加工精度和日韓等領(lǐng)先企業(yè)仍存在差距。

MLCC未來(lái)發(fā)展趨勢(shì)

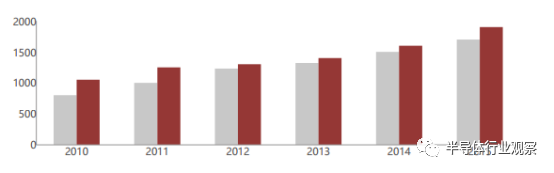

中國(guó)作為全球主要的消費(fèi)電子產(chǎn)品生產(chǎn)基地,目前已成為MLCC生產(chǎn)大國(guó)和消費(fèi)大國(guó),產(chǎn)銷量位居前列。2014年,中國(guó)MLCC產(chǎn)量達(dá)到16370億只,同比增長(zhǎng)19%。

2010-15 年中國(guó) MLCC 產(chǎn)量及需求量(十億只)

回顧歷史發(fā)現(xiàn),2008年MLCC處于景氣高峰,2009年受金融危機(jī)的影響,尤其是手機(jī)等下游應(yīng)用需求的萎縮,全球MLCC市場(chǎng)萎縮明顯,巨頭頻現(xiàn)并購(gòu)市場(chǎng)重新洗牌。日本TDK于2008年收購(gòu)EPCOS;中國(guó)臺(tái)灣旺詮于2014年收購(gòu)新加坡電阻企業(yè)ASJ;臺(tái)灣國(guó)巨2016年收購(gòu)凱美。持續(xù)行業(yè)整合下,MLCC市場(chǎng)集中度逐步攀升,目前三大廠商村田、三星電機(jī)與太陽(yáng)誘電合計(jì)占有68.5%的市場(chǎng)空間。其中兩家在供給上產(chǎn)能收縮,引發(fā)一輪被動(dòng)元件的漲價(jià)潮,且交貨時(shí)間平均延長(zhǎng)2~4周,全球供給缺口將達(dá)5%,國(guó)內(nèi)供需缺口將達(dá)到30%,市場(chǎng)持續(xù)趨緊。

近期被動(dòng)元件廠商并購(gòu)情況

MLCC成本側(cè):

增加的原材料成本造成價(jià)格上漲

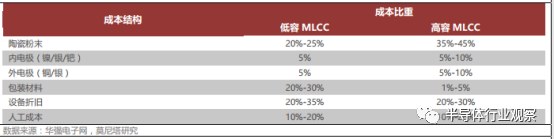

MLCC成本包括原材料成本,包裝材料,設(shè)備,折舊和勞動(dòng)力成本等部分。原材料成本包括陶瓷粉末,內(nèi)部電極,外部電極等。自從2016Q2季度以來(lái)原材料價(jià)格普遍上升,增加了廠商的生產(chǎn)成本。分析各大原材料來(lái)看,陶瓷粉末、銅、銀、鎳等金屬是核心的原材料。

MLCC成本結(jié)構(gòu)

MLCC核心的原材料包括陶瓷粉體材料、內(nèi)部電極材料(主要是鎳內(nèi)漿)以及外部電極材料(主要是銅漿)三部分。因MLCC技術(shù)廣泛使用的BME (Base Metal Electrode)具有成本低,性能優(yōu)的特點(diǎn),得到迅速發(fā)展。到目前為止,BME技術(shù)MLCC已經(jīng)占到全部MLCC的90%以上,所使用的內(nèi)部電極材料為鎳,外部電極材料為銅。因國(guó)內(nèi)BME技術(shù)發(fā)展滯后,內(nèi)部和外部電極材料基本依賴進(jìn)口,價(jià)格昂貴。目前主要的漿料廠商有日本昭容、 住友、則武等。目前,陶瓷粉末的市場(chǎng)處于供不應(yīng)求的狀態(tài),今年漲價(jià)超過(guò)10%,第二季度價(jià)格將會(huì)更高。

各陶瓷粉末廠商市場(chǎng)份額

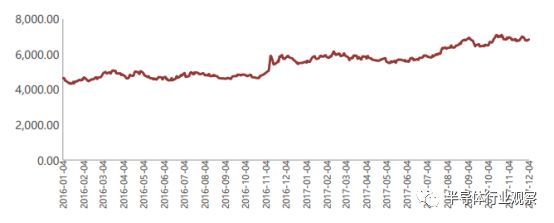

MLCC上游電極金屬的另一重要原材料,內(nèi)外電極和包裝材料都需要繞組線(銅,銀,鎳,鐵)。自2016年9月以來(lái),銅現(xiàn)貨價(jià)格大幅度上漲,提升了MLCC的價(jià)格。從去年下半年開始,銅線、錫、鐵帽、組分棒、油漆以及包裝紙箱等產(chǎn)品出現(xiàn)不同程度的漲幅,原材料價(jià)格的上漲,導(dǎo)致利潤(rùn)空間被進(jìn)一步擠壓,龍頭企業(yè)開始提價(jià)向下轉(zhuǎn)移成本,主導(dǎo)了第一波由于材料成本上升引發(fā)的大規(guī)模漲價(jià)活動(dòng)。

銅價(jià)上漲擠壓利潤(rùn)空間

從與廠商的交流看來(lái),今年還是被動(dòng)元器件的短缺和漲價(jià)期,各位終端廠商需要提前做好準(zhǔn)備。

2018-03-25 來(lái)源:半導(dǎo)體行業(yè)觀察